La internacionalización y el aumento del valor añadido se perfilan como soluciones para las compañías del sector conservero español.

Tras dos años muy complicados, con subidas de precios en materias primas por la inflación y la caída del consumo, parece que el subsector de conservas de pescado se mantiene, durante 2024, como una de las pocas excepciones dentro del sector de la pesca que está incrementando su facturación.

El descenso en el consumo de pescado en España es ya una realidad asentada, debido fundamentalmente a los elevados precios y a los cambios en los hábitos de consumo. Ante esta situación, la internacionalización y el aumento del valor añadido de los productos podrían ser soluciones para las compañías del sector.

Datos clave sobre el sector en España

- Los túnidos siguen siendo el motor del sector, representando el 70% del total de las conservas.

- La producción en valor de las empresas del sector conservero de pescados y mariscos superó los 1.800 millones de euros en 2023, con prácticamente el 60% de las empresas ubicadas en Galicia, seguida de País Vasco (7,23%), Andalucía (6,81%), Cataluña (5,53%) y Madrid (5,11%), según datos de la Asociación de Fabricantes de Conservas (Anfaco).

- España es el primer productor de la UE y el 2º a nivel mundial tras Tailandia.

- Las empresas del sector emplean a más de 25.000 trabajadores de forma directa.

- La marca blanca o marca del distribuidor (MDD) representa ya casi el 80% del total del consumo en España, con un fuerte crecimiento en los últimos años.

- España es el mayor exportador de la UE, y se sitúa en el top 5 a nivel mundial de preparaciones y conservas de pescado y marisco, teniendo como principales destinos de las exportaciones Francia, Italia, Portugal, Estados Unidos, Países Bajos y Alemania.

- Cuenta con una estructura empresarial muy polarizada, donde coexisten grandes multinacionales muy internacionalizadas, con un elevado número de pymes. Las grandes empresas, que suponen el 18% del total, concentran el 75% de la cifra de negocios y el 65% del empleo.

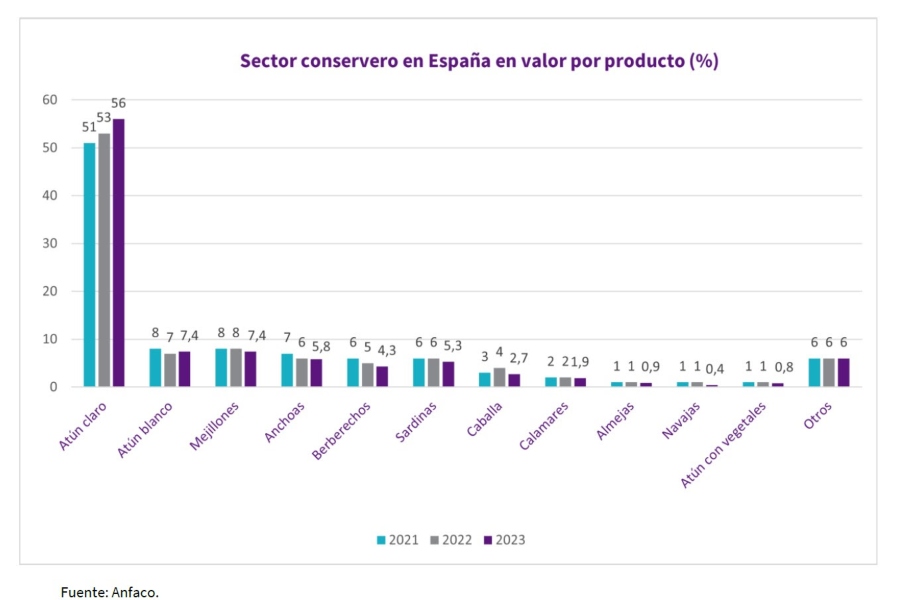

- El atún, en sus distintas modalidades, es el principal producto comercializado, con más del 70% del total en valor, a mucha distancia de otros como los mejillones (7,4%) o las anchoas (5,8%).

Evolución del volumen de pescado consumido en España

Sin embargo, a pesar de este descenso en el consumo de pescado, la producción del subsector conservero creció un 0,3% en 2023, superando así las 306.350 toneladas y con un +7.8% en volumen, lo que sugiere prever leves crecimientos en 2024 y 2025.

El subsector conservero logró crecer un 5% en 2020 en valor, por el efecto Covid, pero se vio impactado desde mediados del 2021 por la caída de la demanda, la subida de los costes y el descenso de las exportaciones.

Desde finales del 2023, apunta hacia la recuperación, con incrementos tanto en volumen como en valor, y con expectativas ligeramente optimistas para 2024 y 2025.

Perspectivas

Tras la moderación de la inflación, tanto en España como en la UE, las perspectivas del sector parecen más positivas, datos que se están confirmando con la mayor producción de toneladas y el incremento de las exportaciones tanto en 2023 como en las previsiones para 2024:

- Los menores costes de producción, tanto con la esperada caída del precio del aceite, como del resto de costes, hacen prever que se mejoren ligeramente los márgenes.

- El cambio de hábitos de los consumidores, optando por marcas blancas frente a marcas de fabricante, se ha asentado, y no parece que se vayan a producir cambios en las pautas de consumo en el corto plazo.

- Las exportaciones, no obstante, se han comportado mejor que el mercado interno a nivel de consumo, y están recuperando la venta, tanto en toneladas exportadas como en valor.

- La impresión general es que el precio de las materias primas se está estabilizando, aunque según los principales players del sector no parece que vaya a bajar a niveles prepandemia, sobre todo en el caso del aceite a corto y medio plazo.

Dentro de la estructura de costes del sector conservero, los más relevantes son los precios del aceite, de la materia prima y del acero. Como podemos observar en los gráficos, los precios se han moderado durante el 2024, lo que está permitiendo que las empresas mejoren sus márgenes y rentabilidad.

Desafíos

- Alta volatilidad de los precios de las materias primas.

- Subida de la temperatura del mar, lo que provoca que el tamaño de las especies sea menor.

- Problema estructural de escasez de producto.

- Cambios en la dinámica reproductiva de algunas especies por las alteraciones meteorológicas.

- En el caso de los túnidos, en los próximos años el aumento de la demanda de estos productos reducirá su talla en la captura, comprometiendo su disponibilidad.

Las empresas en concurso del sector pesquero se han duplicado en los últimos años. Por su parte, el sector conservero español ha mantenido una evolución mucho más lineal. La previsión es que el subsector conservero siga con la misma tendencia en 2025.

Informe elaborado por Nazario Mansilla Fernández, analista de Crédito de Solunion España.