Pese a que en nuestro país los términos “subrogación” o “novación” no se relacionaban hasta hace relativamente poco tiempo con las hipotecas, cada vez son más las personas que buscan información o incluso solicitan alguno de estos trámites para poder ahorrarse algo de dinero a la hora de devolver su préstamo hipotecario. España ya es el tercer país de Europa donde se realizan más subrogaciones o novaciones de hipoteca, solo por detrás de Irlanda y Eslovenia, según explica iAhorro.

Pero ¿qué implica esto? La novación de la hipoteca es el cambio de las condiciones del préstamo tras llegar a un acuerdo con el mismo banco donde lo tienes contratado. Con la subrogación, por su parte, también se puede realizar ese cambio de condiciones, pero trasladando el préstamo a otra entidad bancaria.

Otras fórmulas relacionadas con las hipotecas

Además de estas dos maneras de mejorar o cambiar las condiciones de una hipoteca, también existe una tercera, que además es la más utilizada por las entidades financieras: la cancelación del préstamo hipotecario. A través de esta vía lo que se hace es, como su propio nombre indica, cancelar la hipoteca para abrir una nueva con unas condiciones mejores en otra entidad. No obstante, si el trámite se realiza así, en los registros, la operación se anota como “nueva hipoteca” y no como “modificación de hipoteca”, por lo que los datos que podemos contabilizar de cambios reales solamente son los relativos a las novaciones o las subrogaciones.

Un 35% de las hipotecas vigentes en España sufrieron cambios en 2022

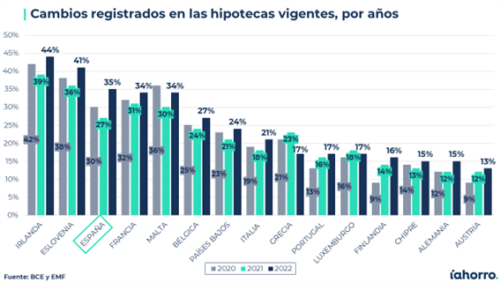

Una vez sabido esto, gracias a los datos recopilados por el Banco Central Europeo (BCE) y la Federación Hipotecaria Europea (EMF), vemos que España es el tercer país de Europa en el que más cambios de hipotecas (novaciones y subrogaciones) se realizaron durante el año 2022: un 35% de las hipotecas vigentes ese año sufrieron alguna modificación, un 19% a través de la novación y el 16% restante a través de la subrogación. Sin embargo, según asegura el director de Hipotecas del comparador y asesor hipotecario iAhorro, Simone Colombelli, “ese porcentaje registrado sería bastante mayor si se contabilizaran las cancelaciones que tienen también como fin modificar las condiciones de la hipoteca”.

“La mayoría de las personas que quieren cambiar las condiciones de su hipoteca para mejorarlas piden, de primeras, una subrogación, pero las entidades prefieren las cancelaciones, es decir, cancelar la hipoteca existente y abrir una nueva con otras condiciones”, explica Colombelli, que añade que uno de los motivos es que “la cancelación de la hipoteca es un trámite más caro para el usuario, ya que tiene que empezar de cero todo el procedimiento, pero el banco también gana más”.

Qué sucede en el resto de Europa

Si comparamos los datos de España con el resto de Europa vemos que solo en Eslovenia e Irlanda el porcentaje total de cambios en las hipotecas vigentes es mayor. En el primer caso sube hasta el 41% (33% novaciones y 8% subrogaciones) y el segundo se dispara hasta el 44% (39% novaciones y 5% subrogaciones). A la cola en el ranking están Alemania (15%), Chipre (15%) o Austria (13%), donde “la hipoteca tiene mucho menos peso que el alquiler por las dificultades que en estos países conlleva la propia concesión de la hipoteca”, añade el portavoz de iAhorro.

Además de los mencionados, “muchos países dentro de Europa en los que no existe la figura de la subrogación como tal, por lo que este tipo de operaciones no pueden realizarse”, admite Simone Colombelli.

Si nos fijamos en la evolución de los cambios por años, vemos que España ha pasado de ocupar el quinto lugar en el ranking tanto en 2020 (30%) como en 2021 (27%), a posicionarse ahora en tercera posición, adelantando tanto a Francia como a Malta. Además, en lo que a cambios se refiere, pese a que el año 2021 nuestro país experimentó un pequeño bajón de tres puntos porcentuales sobre el total de hipotecas respecto a 2020, en 2022 subió ocho puntos, en parte condicionados por la subida del euríbor y el encarecimiento de las hipotecas a tipo variable. Tanto es así que, según el director de Hipotecas de iAhorro, Simone Colombelli, “desde hace unos meses, más del 40% de los usuarios que llegan a iAhorro buscan es cambiar las condiciones de su hipoteca para pagar menos por ella”.

En España, el principal objetivo del cambio es ahorrar

Este cambio de mentalidad en España, dice Colombelli, “es relativamente reciente” y ha ido a más en el momento en el que el euríbor comenzó su escalada, allá por abril de 2022, momento en el que el índice de referencia de las hipotecas variables volvió a valores positivos tras pasar más de seis años en negativo.

Esta evidencia la argumentan los datos recopilados en los últimos meses por el comparador hipotecario iAhorro. En ellos se ve cómo en marzo de 2022 solo un 15,30% de las firmas realizadas por los usuarios tuvieron como fin una mejora de las condiciones de su hipoteca, dato que se duplicó en agosto de ese mismo año (30,32%) y que ha alcanzado su máximo en enero de 2023, con un 48,14%.

Para interpretar los datos recabados por el comparador y asesor hipotecario hay que entender que pasan alrededor de tres meses desde que se comienza el proceso de búsqueda de hipoteca hasta que se firma, por lo que, si hablamos de la petición de cambios, el punto de inflexión real no lo veríamos en agosto, sino en mayo.

En lo que respecta al bajón experimentado en febrero de este año, el portavoz de iAhorro matiza que “la hipoteca fija al 1% ya no existe” y “cada vez es más complicado subrogarse porque las hipotecas nuevas también son cada día más caras y hay que analizar más detalladamente si compensa o no llevar a cabo la operación”. Eso sí, añade Colombelli, “este año 2023 el Gobierno ha eliminado las comisiones tanto por subrogación como por cancelación, por lo que, además de ser un procedimiento sencillo, ahora también es más barato y puedes acudir a un comparador como iAhorro para que te ayudemos y aconsejemos en el proceso”.

¿Qué más puede motivar el cambio de hipoteca?

En los cambios de hipoteca influye mucho el porcentaje de viviendas en propiedad que hay en cada país. En los últimos lugares de la lista, y muy por debajo de España (76,20%), se sitúan precisamente, a Alemania (51,1%) y Austria (55,2%), que no llegan ni siquiera al 60% de viviendas en propiedad. En el tercer lugar por la cola está Dinamarca (60,8%), seguida de Suecia (63,60%) y Francia (64,10%). Por el contrario, los mayores porcentajes los vemos en el este y en el sur de Europa: Rumanía (95,8%), Hungría (91,7%), Eslovaquia (90,9%) y Lituania (90,3%).

Y es que, “cuantas más viviendas en propiedad tengan los ciudadanos más posibilidad hay de usar instrumentos financieros como la hipoteca para otros usos”, asegura el director de Hipotecas del comparador hipotecario, que explica: “En España las hipotecas ya no solo son un vehículo para comprar la vivienda y sobre el que actuamos si las condiciones de mercado cambian, también lo usamos cada vez más para otros objetivos como conseguir dinero para reformas, para la adquisición de otros bienes o servicios, o simplemente para obtener liquidez”.

Entre todas las variables posibles, existen dos motivos que pueden llevar a los hipotecados a modificar las condiciones de sus hipotecas: el encarecimiento de sus cuotas mensuales por la subida del euríbor y la falta de liquidez. En el primero de los casos, el hipotecado buscará con el cambio de hipoteca una mejora de condiciones del préstamo a través del descenso de los tipos de interés, un cambio directamente en el tipo de hipoteca (de variable a fija, sobre todo, para tener más seguridad) o el aumento del plazo de amortización; en el segundo, lo que pedirá será un aumento del capital financiado para poder adquirir otros bienes o solucionar problemas relacionados con su economía familiar.

Por ello, en este sentido también es importante tener en cuenta el plazo de amortización que tienen las hipotecas en función de donde se contraten. Según afirma Simone Colombelli, “habitualmente, las hipotecas con duraciones más cortas tienden más a cancelarse y sustituirse por nuevas, mientras que las hipotecas con plazos de amortización más largos tienden más a ser modificadas”.

Así, aunque existen diferencias entre países, la duración media de los préstamos hipotecarios en Europa se sitúa entre los 25 y los 30 años. Eso sí, este tiempo es más elevado en países como Malta, Portugal o Irlanda, donde puede llegar a los 40 años de media; o más reducido como en Grecia (15-20 años) o Francia (19 años).

La subrogación de hipotecas, una figura desconocida en buena parte de Europa

En Inglaterra y Escocia, por ejemplo, la figura más común es la existencia de una cláusula denominada ‘all moneys’ gracias a la cual la hipoteca también asegura deudas futuras al mismo acreedor. En la práctica, esto hace que la hipoteca se use de forma muy genérica para otras financiaciones, más allá de la compra de una vivienda, y que el cambio no sea tan común.

Una limitación distinta es la que se produce en Alemania, donde, al otorgar una hipoteca ‘grundschuld’, el deudor también firma un contrato extrajudicial en el que se compromete a pagar la hipoteca con las condiciones firmadas inicialmente, por lo que lo tiene muy difícil para cambiarlas a lo largo del préstamo: lo único que podría hacer en este caso es una cancelación para abrir una nueva hipoteca, no puede hacer novaciones ni subrogaciones.

En otros países del centro y norte de Europa la normativa se está flexibilizando y, pese a que el cambio es más limitado que en países como España, Bélgica, Portugal o Francia (donde existen tanto la subrogación como la novación o la cancelación), en Suecia o Países Bajos cada vez se ven más soluciones mixtas, en las que se van aceptando que la deuda cambié tanto de acreedor (banco) como de deudor (titular). En estas zonas otro factor fundamental es la existencia de dos propiedades y, por tanto, dos deudas separadas: una por el terreno y otra por el inmueble. Esto conlleva en la mayoría de los casos la existencia de una doble hipoteca y de más limitaciones en el cambio.