El estudio Global DC Peer Study 2025 revela que muchos planes de pensiones de aportación definida dudan de que sus partícipes logren una renta adecuada durante la jubilación.

Muchos planes de pensiones de aportación definida no están convencidos de que sus partícipes estén en el camino correcto para obtener una renta suficiente durante la jubilación. Consideran que revertir esta situación tomará varias décadas, según un nuevo informe del Thinking Ahead Institute, organización global dedicada al análisis e innovación en inversiones de WTW.

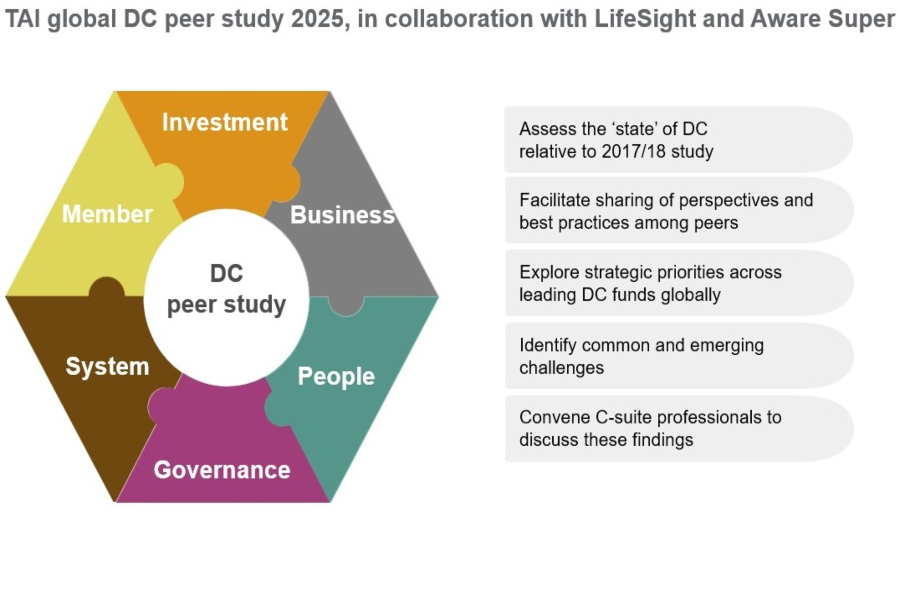

El Global DC Peer Study 2025

El estudio realizado por el Thinking Ahead Institute reunió a 20 de los principales planes de pensiones de aportación definida de las regiones APAC, América y EMEA. En conjunto, estos fondos gestionan más de 2,2 billones de dólares en activos, que incluyen tanto fondos públicos de pensiones como sistemas privados de jubilación.

El 60% de los expertos consultados indicaron que la principal preocupación de los planes de pensiones de aportación definida para la próxima década es garantizar una renta adecuada durante la jubilación.

Niveles de aportación mínima bajos

Estas inquietudes son especialmente notorias en regiones donde los niveles de aportación mínima son bajos. O en aquellas donde el sistema de auto-enrolment lleva a los partícipes a creer que están ahorrando lo suficiente sin realizar contribuciones adicionales. Algunos de los consultados destacaron la necesidad de centrarse en la adecuación del ahorro para la jubilación, más allá de la cobertura o participación, como un tema clave para las futuras reformas gubernamentales.

Aunque muchos planes ya ofrecen vías de transición gradual hacia la jubilación, muchos de los miembros en fase de jubilación siguen tomando decisiones tardías y con un enfoque táctico en lugar de estratégico.

Inversiones alternativas

El estudio también reveló que las inversiones alternativas representan, en promedio, un 20% de las asignaciones de los planes de pensiones, igualando por primera vez a la asignación destinada a bonos. Por su parte, las acciones constituyen el 60% restante. Este cambio refleja una evolución significativa en las estrategias de inversión de los planes de aportación definida, especialmente en mercados maduros como Australia. A pesar de los desafíos que presentan los mercados privados en términos de gobernanza y comunicación, este movimiento refleja la creciente convicción de que es necesario maximizar el rendimiento a largo plazo, dada la limitación de eficacia de las carteras tradicionales dominadas por bonos.

Los diseños actuales de ciclo de vida estén rindiendo por debajo de las expectativas

En especial debido a una asignación de activos excesivamente conservadora en las primeras etapas de acumulación. Algunos planes están considerando presupuestos de riesgo dinámicos, ajustados con el tiempo, o el uso de acciones apalancadas para los grupos más jóvenes, con el objetivo de mejorar los resultados a largo plazo. Otros están reevaluando por completo las estrategias de desinversión, buscando alinearlas mejor con la capacidad cambiante de los miembros para asumir riesgos. Además, se ha propuesto el concepto de aportación definida orientada a pasivos, similar a los esquemas de prestación definida, como una posible alternativa para el futuro diseño de los planes.

Tim Hodgson, cofundador del Thinking Ahead Institute

«En muchas partes del mundo, los sistemas de aportación definida son ahora el modelo predominante de pensiones. Sin embargo, siguen siendo relativamente jóvenes y no han alcanzado su plena madurez, lo que plantea desafíos como la suficiencia de ingresos durante la jubilación, la tasa de participación y el nivel de las aportaciones».

«A medida que el sistema de aportación definida madura, observamos un enfoque creciente en la fase de desahorro y en soluciones integrales para toda la vida. Algunos países están más avanzados que otros en este proceso. La mayoría de los partícipes de los planes de aportación definida tienen varias décadas para asegurar una pensión adecuada. Sin embargo, existen solo dos caminos fundamentales para mejorar la suficiencia durante la jubilación: aumentar las aportaciones y generar mayores rendimientos de inversión a largo plazo».

«Hemos observado un creciente consenso en que los diseños actuales de ciclo de vida de los planes de aportación definida podrían estar dejando de aprovechar oportunidades de rentabilidad, especialmente por no asumir suficiente riesgo en las primeras etapas de acumulación».

«Sin embargo, en el aspecto más esencial del ahorro para la jubilación, se debe avanzar más. Maximizar los rendimientos es fundamental, pero tiene límites. En muchos mercados, la mayoría de los ahorradores necesita aumentar sus aportaciones durante la fase de acumulación. Aunque la educación financiera podría ayudar, serán los gobiernos quienes determinarán si las contribuciones a los planes de aportación definida son realmente suficientes para garantizar una jubilación digna para todos los futuros pensionistas».

Oriol Ramírez – Monsonis, director de Inversiones en WTW

«España se encuentra en un momento crucial para consolidar sus planes de pensiones de aportación definida, considerando que, apenas un 25% de los trabajadores participa en sistemas privados complementarios, siendo aproximadamente un 15% en planes individuales y un 10% en planes colectivos. Tenemos la oportunidad de incorporar las mejores prácticas observadas a nivel global para diseñar un sistema que garantice pensiones sostenibles a largo plazo, poniendo el foco en fortalecer la capacidad de ahorro y optimizar la gestión del riesgo».