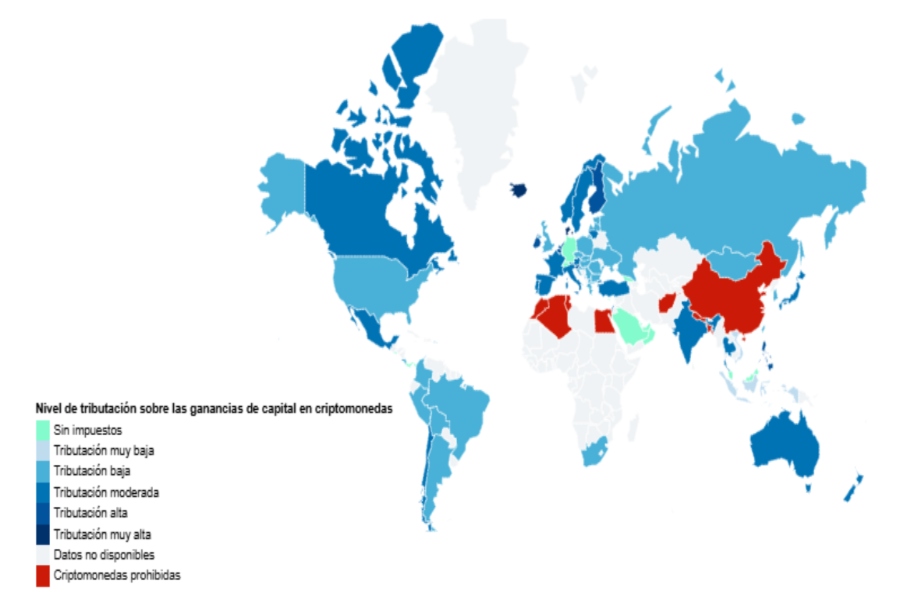

Un estudio de HelloSafe detalla las tasas impositivas aplicadas a las ganancias obtenidas con criptomonedas en distintos países europeos, incluyendo España, Suiza y Finlandia.

HelloSafe descifra los marcos fiscales vigentes para ilustrar a los inversores y a los responsables de la toma de decisiones sobre las oportunidades y los retos asociados a la fiscalidad de las plusvalías de las criptodivisas a escala mundial.

UE, AELC y Norteamérica

La fiscalidad de las ganancias de capital de las criptodivisas en Europa revela una gran variedad de políticas fiscales. Algunos países, como Malta, Chipre e incluso Estonia, destacan por su total ausencia de tributación, lo que puede hacerlos más atractivos para los inversores en criptodivisas.

Otros, como Alemania o Dinamarca, aplican tipos elevados que pueden superar el 50%, aunque Alemania ofrece algunas exenciones interesantes, como para las criptodivisas mantenidas durante más de un año. Entre estos extremos, varios países han adoptado tipos fijos moderados (por ejemplo, Francia al 30%, Bulgaria al 10%) o progresivos en función de la cuantía de las ganancias (por ejemplo, España del 19% al 28%).

Las exenciones dependen a menudo de la duración del periodo de tenencia o de umbrales anuales específicos. El panorama fiscal europeo ilustra así un complejo equilibrio entre la regulación de las plusvalías y el fomento de la inversión.

En Norteamérica, la fiscalidad de las criptomonedas en Canadá y Estados Unidos refleja enfoques progresivos vinculados a la renta: en Canadá, varía entre el 15% y el 50% en función de la renta imponible y de la provincia, mientras que en Estados Unidos fluctúa entre el 15% y el 20%. Estos sistemas demuestran una voluntad de regular los ingresos manteniendo al mismo tiempo una cierta flexibilidad fiscal.

Fiscalidad de las ganancias de criptodivisas en Asia

Países como Brunei, Hong Kong, Malasia y Singapur destacan por la ausencia total de impuestos, lo que fomenta un entorno atractivo para los inversores. Por el contrario, naciones como Japón (15% a 55%), Taiwán (5% a 40%) e India (30%) aplican tipos elevados o progresivos, lo que indica un deseo de regular el sector al tiempo que se generan ingresos fiscales. China prohíbe totalmente el comercio, optando por un control estricto. Por último, países como Indonesia (0,1%) y Vietnam (0-5%) adoptan tipos muy bajos, lo que refleja un enfoque intermedio para estimular este mercado emergente, manteniendo al mismo tiempo un cierto marco reglamentario. Esta diversidad ilustra la ausencia de una política fiscal unificada en la región

Algunos países, como Arabia Saudí, no aparecen debido a la falta de un marco legislativo claro en relación con las criptodivisas. Estas naciones, que suelen mostrarse cautelosas ante este sector emergente, aún no han definido una política fiscal ni una normativa específica. Esta situación refleja un enfoque de esperar y ver, con el objetivo de comprender mejor las implicaciones de las criptodivisas antes de establecer normas oficiales.

América Latina

La tributación de las ganancias de capital de las criptodivisas varía considerablemente de un país a otro, reflejando enfoques fiscales dispares. Chile impone una tributación progresiva de hasta el 40% en función de los ingresos, mientras que Perú aplica un tipo de entre el 5% y el 30% en función de la cantidad declarada.

México, Costa Rica, Bolivia, Brasil y Argentina adoptan un tipo impositivo estándar del 15% para las personas físicas. Colombia, por su parte, grava en torno al 10%. Sin embargo, algunos países destacan por la ausencia de impuestos: en Panamá no existe ningún tipo de tributación y en El Salvador, donde Bitcoin es moneda de curso legal, la tributación también es cero. Es importante señalar que muchos países de la región, como Paraguay o Uruguay, no aparecen en estos datos debido a la falta de un marco legislativo o regulatorio claro para las criptomonedas. Esto pone de manifiesto la necesidad de armonización y clarificación de las políticas fiscales en la región.