El perfil del ahorrador en España continúa siendo principalmente conservador (55%), si bien el número de moderados ha crecido respecto a 2015 y ya representan el 39%, de acuerdo con el Observatorio Inverco

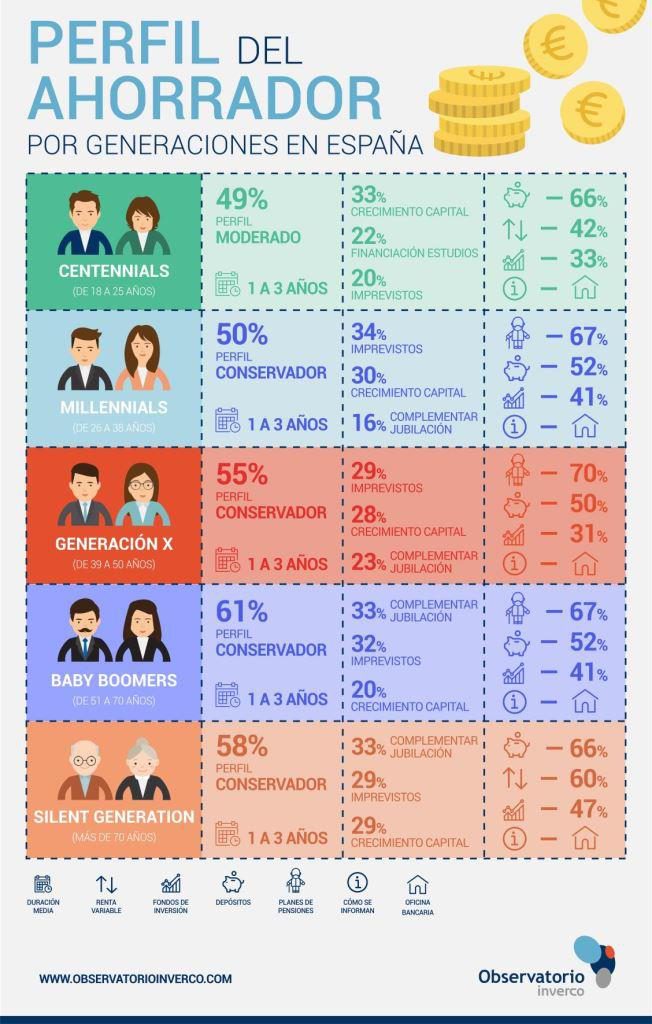

Los menores de 26 años ahorran principalmente para hacer crecer su capital (30%), millennials y generación X para hacer frente a imprevistos (34% y 29%), mientras que los baby boomers y la silent generation lo hacen para complementar su jubilación (33% en ambos casos), según se desprende del VI Barómetro del Ahorro del Observatorio Inverco.

Ahorrar para la jubilación

Los productos a través de los cuales canalizan ese ahorro son los depósitos y la renta variable en el caso de los centennials, mientras que los millennials, generación X y baby boomers optan por los planes de pensiones, depósitos y renta variable; la preferencia de esta última es muy similar a la de los fondos de inversión.

La importancia de contar con un colchón

En este sentido Ángel Martínez-Aldama, presidente del Observatorio Inverco, señala que “en un momento de incertidumbre, el ahorrador español se percata de la importancia de contar con un colchón para complementar la jubilación futura. Después de los imprevistos, este es uno de los principales motivos para invertir en productos de ahorro hoy en día, sin importar el perfil de inversor al que nos dirijamos”.

La encuesta, presentada por el Observatorio Inverco y realizada por la empresa Front Query, refleja cómo han evolucionado los ahorradores, qué motivos tienen para ahorrar, qué valoran de los productos, en qué invierten y en qué piensan invertir en los próximos meses.

Perfil conservador del ahorrador

Actualmente los ahorradores continúan siendo principalmente conservadores (cerca de 6 de cada 10; 55%), si bien el número de aquellos de perfil moderado continúa creciendo desde 2015 y representan ya un 39%. Los dinámicos engloban tan solo el 6%. Si se tiene en cuenta la edad, a partir de la generación X se acentúa el número de ahorradores particulares conservadores y disminuye el de dinámicos.

Planes de pensiones, los preferidos

Un año más los Planes de Pensiones se sitúan como la primera opción de ahorro (57%), seguidos de los depósitos (53%), la renta variable (38%) y los Fondos de Inversión (36%). Respecto a qué inversiones aumentarán en el futuro los consultados mencionaron a los planes de pensiones (19%), los depósitos (14%) y los fondos de inversión (10%).

El plazo de ahorro se mantiene en una media (51%) de entre 1 y 3 años, si bien ya hay un 35% que lo hace a más de 3 años. “A lo largo de los años, el ahorrador español ha cambiado sus objetivos de inversión”, mantiene Daniel Blanco, experto del Observatorio Inverco. “Actualmente nos encontramos en plena evolución de un inversor cortoplacista a otro con la mirada puesta en las inversiones a medio y largo plazo”.

¿Cómo se informan y compran los productos las distintas generaciones?

Para obtener información sobre los productos, el porcentaje de encuestados que acuden a una oficina bancaria (54%) disminuyó respecto a 2017, aunque se mantiene como la forma preferida de informarse y contratar un producto por la mayoría de las generaciones. Destaca el protagonismo del asesor financiero, al que recurren un 18% de los ahorradores para informarse y mediante el cual contratan el 12%.

En general, todas las generaciones se informan a través de la web, pero la gran mayoría decide contratar un producto en una oficina bancaria. Así lo hacen 6 de cada 10 centennials, millennials y generación X. Esta cifra sube a casi 8 de cada diez entre los baby boomers y silent generation.

Los centennials son la generación que menos recurre a una oficina para obtener información (42%) y destacan por acudir a un asesor financiero (24%) o un asesor telefónico (12%). “Hoy en día, los jóvenes cada vez apuestan más por acudir a asesores financieros para informarse sobre este tipo de productos”, señala Gonzalo Rengifo, miembro del Observatorio Inverco. “La cercanía y la facilidad para contactar con nuestros asesores es vital cuando decides tomar por primera vez la decisión de ahorrar”.

Seguridad en el ahorro

A la hora de ahorrar, la seguridad sigue siendo el factor más valorado por todas las generaciones en el caso de los Planes de Pensiones, depósitos, seguros y Renta Fija, mientras que la confianza se sitúa en segunda posición y la transparencia pasa a tercera en la mayoría de los casos. La rentabilidad es, por otra parte, el factor más importante para los ahorradores dinámicos y para aquellos que invierten en Fondos de Inversión y Renta Variable. Para el inversor moderado, el primer lugar lo ocupa la seguridad, seguido de la rentabilidad y transparencia, y entre los conservadores predomina la seguridad, confianza y transparencia.

Una vez contratado el producto, el 49% de los ahorradores revisa sus inversiones al menos una vez al mes, englobando al 69% de los ahorradores dinámicos, el 55% de los moderados y el 42% de los conservadores. Por generaciones, los centennials destacan como los más interesados en revisar sus resultados al menos una vez al mes (56%), seguidos de los millennials (53%), la generación X (45%), los baby boomers (47%) y la silent generation (49%).

El ahorrador en fondos de inversión

El inversor en fondos es un hombre (58%) mayor de 50 años con un perfil de inversión moderado (49%) que invierte en el medio plazo (1 a 3 años). Además, tiene su inversión repartida en 2 fondos y el 52% tiene previsto mantenerla, mientras que el 21% piensa aumentar su inversión en Fondos.

A la hora de invertir, el ahorrador en fondos valora la seguridad y la rentabilidad del producto. Además, el 67% de los ahorradores en fondos decide contratar en oficina bancaria, mientras que el 13% lo hace a través de un asesor financiero y el 11% mediante la web. El 54% de los ahorradores en fondos revisa sus inversiones al menos una vez al mes.

Inversión responsable y jubilación

En relación a los Fondos ESG, el 82% de los ahorradores que invierten en fondos no conoce (53%) o no invierte (29%) en este tipo de fondos. Sin embargo, el 47% de los encuestados estaría dispuesto a invertir en fondos ESG si la rentabilidad fuera igual o superior a la de los fondos que no siguen estos criterios.

Asimismo, un 41% de los inversores en fondos con un perfil dinámico invierte en fondos ESG, cifra que se reduce a un 20% entre los moderadores y un 13% entre los conservadores.

“La inversión socialmente responsable ha llegado pisando fuerte en la industria de los fondos”, mantiene Gonzalo Rengifo. “Aunque aún son desconocidos para muchos ahorradores españoles, la combinación de una alta rentabilidad y su impacto social y medioambiental los han llevado a formar parte de la cartera de productos de los ahorradores hoy en día, predominando entre los más jóvenes”. Según el estudio, el 30% de los centennials invierte en fondos ESG, seguidos de los millennials (28%), la generación X (22%), la silent generation (17%) y los baby boomers (11%). Por generaciones, el inversor es:

Centennials (de 18 a 25 años a efectos del estudio)

Los centennials son ahorradores con perfil moderado (49%) que piensan en ahorrar a medio plazo (1 a 3 años). Los principales motivos de ahorro para esta generación son el crecimiento de capital (33%), la financiación de estudios y formación (22%) y los imprevistos (20%).

El 66% tiene ahorros en depósitos, 42% en renta variable y 33% en fondos de inversión. Mayoritariamente se informa y contrata los productos financieros a través de su oficina bancaria.

Millennials (de 26 a 38 años)

La mitad de los millennials son ahorradores con perfil conservador (50%) que piensan en ahorrar a medio plazo (1 a 3 años). Los principales motivos de ahorro para esta generación son los imprevistos (34%), el crecimiento de capital (30%) y complementar la jubilación (16%).

El 50% tiene ahorros en planes de pensiones, 46% en depósitos y 31% en renta variable. Mayoritariamente se informa y contrata los productos financieros a través de su oficina bancaria.

Generación X (de 39 a 50 años)

La mitad de los ahorradores de la generación X tienen un perfil conservador (55%) y piensan en ahorrar a medio plazo (1 a 3 años). Los principales motivos de ahorro para esta generación son los imprevistos (29%), el crecimiento de capital (28%) y complementar la jubilación (23%).

El 70% tiene ahorros en planes de pensiones, 50% en depósitos y 31% tanto en renta variable como en fondos de inversión. Mayoritariamente se informa y contrata los productos financieros a través de su oficina bancaria.

Baby boomers (de 51 a 70 años)

Más de la mitad de los ahorradores pertenecientes a la generación baby boomer son ahorradores con perfil conservador (61%) que piensan en ahorrar a medio plazo (1 a 3 años). Los principales motivos de ahorro para esta generación son complementar la jubilación (33%), los imprevistos (32%) y el crecimiento de capital (20%).

El 67% tiene ahorros en planes de pensiones, 52% en depósitos y 41% fondos de inversión. Mayoritariamente se informa y contrata los productos financieros a través de su oficina bancaria.

Silent Generation (más de 70 años)

Los ahorradores pertenecientes a la silent generation cuentan con un perfil mayormente conservador (58%) y piensan en ahorrar a medio plazo (1 a 3 años). Los principales motivos de ahorro para esta generación son complementar la jubilación (33%), los imprevistos (29%) y crecimiento de capital (29%).

El 66% tiene ahorros en depósitos, 60% en renta variable y 47% en fondos de inversión. Mayoritariamente se informa y contrata los productos financieros a través de su oficina bancaria.