Los incendios, las catástrofes naturales y la mano de obra o mantenimiento defectuosos son las causas principales de siniestros de seguros, según AGCS.

En los últimos cinco años, incendios y explosiones, desastres naturales y defectos de fabricación o mantenimiento han sido las principales causas de pérdida por valor de los siniestros de seguros. Son datos del informe Global Claims Review 2022 de Allianz Global Corporate & Specialty (AGCS).

“Los siniestros se están volviendo más serios”, asegura Thomas Sepp, miembro de la Junta Ejecutiva de AGCS. “Las empresas y sus aseguradoras han demostrado resiliencia para enfrentar el impacto de las pérdidas por la pandemia, pero la guerra en Ucrania, el aumento en el costo y la frecuencia de las pérdidas de beneficios y el alto nivel de siniestros cibernéticos están creando nuevos desafíos. Al mismo tiempo, las causas de accidentes, incendios y desastres naturales continúan siendo importantes factores de pérdidas para las empresas. Por último, la inflación ejercerá más presión sobre los costos de los siniestros”.

La inflación en el punto de mira

La inflación ejerce presión sobre los costos de los siniestros de varias maneras, en particular sobre los siniestros de daños y construcción. Y es que las reconstrucciones y reparaciones están vinculadas al costo de los materiales y la mano de obra. Por otro lado, la escasez y los plazos de entrega prolongados inflan las cifras de pérdidas. Los ramos D&O, responsabilidad civil profesional y responsabilidad civil general también son susceptibles a las presiones inflacionarias a causa del incremento en los costos de defensa legal.

“El reemplazo cuesta más y lleva más tiempo, y eso significa que es probable que tanto los daños a la propiedad como las pérdidas por interrupción del negocio sean significativamente mayores”, comenta Sepp. “La actualización de las sumas aseguradas para todos los nuevos contratos es, por lo tanto, una preocupación para las aseguradoras, corredores y asegurados”.

La siniestralidad en los seguros corporativos

Según AGCS, estos siniestros tienen un valor aproximado de 88.700 millones de euros. Esto significa que las aseguradoras implicadas pagaron, de media, más de 48 millones de euros diarios durante cinco años para cubrir los siniestros.

El análisis muestra que casi el 75 % de las pérdidas financieras surgen de los siniestros por incendios y explosiones (excluidos los incendios forestales), pese a las mejoras en la gestión de riesgos y la prevención. Representan el 21 % del valor de todos los siniestros.

Las catástrofes naturales (15 %) son la segunda causa de pérdidas a nivel mundial por valor de siniestros de seguros. Huracanes o tornados (29 %); tormenta (19%); inundaciones (14%); heladas/hielo/nieve (9%) y terremotos/tsunami (6%). En conjunto suponen el 77% del valor de los siniestros por desastres naturales.

Los incidentes vinculados a la mano de obra y mantenimiento defectuoso son la tercera causa de pérdidas generales (el 9 % en valor) y la segunda causa más frecuente de siniestros (el 7 % en número, solo superados por las mercancías dañadas con el 11 %).

Las otras restantes causas de pérdida son: colisión o accidente de aviación, avería de maquinaria, producto defectuoso, incidentes de transporte marítimo, mercancías dañadas, negligencia y daños por agua.

El aumento de la pérdida de beneficios

El análisis de AGCS destaca la creciente relevancia de BI como consecuencia de siniestros en seguros de daños. Los costos asociados después de una pérdida pueden aumentar significativamente la factura final de un incidente. El siniestro de seguro de daños promedio de BI asciende ahora a más de 3,8 millones de euros en comparación con los 3,1 millones de euros de hace cinco años. Para grandes siniestros, la siniestralidad media de un seguro de daños con BI supone más del doble de la siniestralidad media sin incluir el BI.

Aunque no aparece en el top 10 de causas de siniestro, los incidentes cibernéticos se han incrementado significativamente en los últimos años, principalmente por el aumento de amenazas y ataques de ransomware.

El legado del Covid-19 y la crisis en Ucrania

El informe profundiza sobre el impacto de siniestros específicos, como la pandemia y la crisis en Ucrania. Las pérdidas aseguradas por el Covid-19 superan los 40 mil millones de dólares, según estimaciones de la industria. La mayoría de los siniestros provienen del seguro de cancelación de eventos y la pérdida de beneficios de las empresas afectadas por los cierres. La pandemia también tuvo efectos indirectos, como cadenas de suministro interrumpidas, alta inflación e insolvencias financieras.

Es probable que la invasión rusa de Ucrania produzca pérdidas significativas, aunque manejables, para la industria global de seguros. La exposición de las aseguradoras al conflicto está limitada por las exclusiones de guerra. Las pérdidas aseguradas esperadas de la guerra en Ucrania son comparables a una catástrofe natural de tamaño mediano, según AGCS. No obstante, los mercados especializados como el seguro de aviación pueden sufrir de manera desproporcionada.

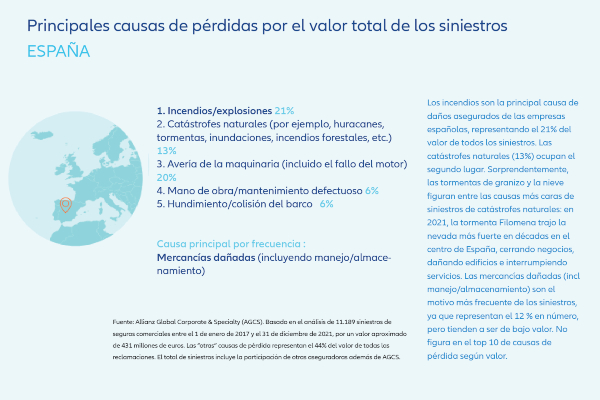

España: atención al fuego

Al considerar los 11.189 siniestros de seguros corporativos analizados en España entre 2017 y 2021, el principal factor generador de pérdida es el incendio/explosión (21% de los siniestros por valor total. Las catástrofes naturales (13%), averías de maquinarias (10%), la mano de obra y mantenimiento defectuoso y los hundimientos o colisión de barcos, completan el top 5 español.

“Estos más de 11.000 siniestros generaron unas pérdidas de 431 millones de euros, de las que muchas se podrían haber evitado o mitigado con un buen plan de prevención”, comenta Rogerio Lopes, director regional de siniestros AGCS Ibero/Latam.