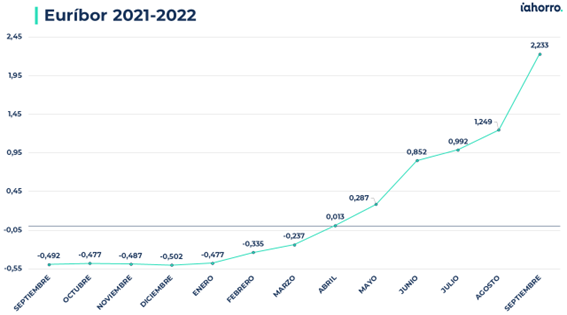

iAhorro señala que todas las previsiones respecto al techo del euríbor en 2022 han caído en saco roto. Parece que el índice de referencia de las hipotecas variables se ha propuesto marcar cada mes un récord. Tanto es así que este septiembre ha cerrado ya por encima del 2%, concretamente, en el 2,233%.

Por tanto, iAhorro destaca en un comunicado que tras terminar agosto de 2022 en el 1,249%, “vemos que el ascenso registrado por este indicador es el mayor intermensual de su historia: se ha disparado 0,984 puntos porcentuales en 30 días”.

El euríbor más alto en septiembre desde 2009

Si echamos la vista atrás, el valor que ha marcado el euríbor este mes de septiembre es el más alto visto desde el dato de enero de 2009, cuando se situó en un 2,622%. Entonces, en España se vivía una crisis económica derivada de la crisis financiera global de 2008, durante la que, curiosamente, el Banco Central Europeo (BCE) tomaba decisiones contrarias a las de estos meses: bajar los tipos de interés para luchar contra una recesión que llegó tras la quiebra de Lehman Brothers. No obstante, entonces los tipos se situaban en torno al 2%, solo 0,75 puntos por encima de la cifra actual tras las subidas del 0,5% en julio y 0,75% en septiembre.

Hasta 4.600 euros más al año en la revisión de la hipoteca variable

En lo que respecta al aumento anual del euríbor (que les interesa sobre todo a aquellas personas que hayan contratado una hipoteca variable y tengan que revisar su cuota cada 12 meses), también marca récords: este indicador se ha disparado un 554% desde el -0,492% que registraba en septiembre de 2021.

Esto supone un incremento en la cuota mensual de la hipoteca de hasta 389,43 euros en caso de que el préstamo hipotecario en vigor sea de 300.000 euros (la media de las hipotecas en las grandes ciudades españolas) y de la mitad, 194,72 euros, en caso de que el dinero prestado por el banco fueran 150.000 euros.

El impacto del euríbor en las cuotas

Tanto es así que, quien tenga contratada una hipoteca variable a 30 años de 150.000 euros y con un diferencial del 0,99% + euríbor y tenga que hacer este mes su revisión anual verá cómo la cuota de su hipoteca pasa de estar en 448,65 euros al mes a 643,37 euros a partir de esta revisión. Esto supondría un aumento de 2.336,64 euros anuales.

En el caso de que la cuantía de la hipoteca ascienda hasta los 300.000 euros, con las mismas condiciones, la cuota subiría desde los 897,31 euros hasta los 1.286,74 euros, por lo que el encarecimiento anual en este caso es de 4.673,16 euros.

La curva del euríbor, a la inversa que en 2008-2009

Pese a que la subida del euríbor no son buenas noticias ni para aquellas personas que ya estén hipotecadas ni para quien tenga previsto estarlo, hay que tener en cuenta que los valores de este indicador no están aún, ni mucho menos, en los niveles máximos alcanzados durante las crisis anteriores. Tanto en el año 2000 (crisis de las puntocom) como en el 2008 (crisis financiera global), el euríbor se situó por encima del 5%. Además, aunque de 2016 a 2021 registró valores negativos, lo habitual es que este indicador esté en positivo.

Durante este año 2022 ya hemos visto una subida del euríbor de 2,71 puntos porcentuales, ya que ha pasado del -0,477% de enero al 2,233% de este mes de septiembre. Si analizamos lo ocurrido en toda la historia de este indicador, estamos ante la mayor subida en un año jamás registrada, y eso que todavía quedan tres meses para completar el ejercicio. En cuanto a los datos diarios, el índice de referencia de las hipotecas variables ha llegado a marcar, en los últimos días de este mes, seis cifras iguales o superiores al 2,5%, algo que no ocurría, precisamente, desde 2009, cuando nos encontrábamos en plena crisis financiera.

Mantener la calma

Simone Colombelli, director de hipotecas de iAhorro, analiza esta situación y llama a mantener la calma:

“Si bien es cierto que parece que estamos viendo, aunque a la inversa, la misma curva que marcó el euríbor entre 2009 y 2008, no hay que alarmarse, un euríbor entorno al 2% es algo normal”. El experto del comparador hipotecario añade que “aún es buen momento para comprar una vivienda y todavía se pueden encontrar buenas ofertas en el mercado; eso sí, siempre que se haga un buen estudio de todas ellas y se compare entre las que dan los diferentes bancos”.

Pero ¿qué previsiones hay de cara a futuro? El experto del comparador y asesor hipotecario prefiere ser cauto a la hora de hacer cualquier tipo de predicción porque “visto lo visto, es casi imposible acertar”, aunque dice que “es probable que el sector inmobiliario entre en un momento difícil en unos meses, pero no dramático”. “Lo que podría preocuparnos es que llegue a máximos del 5%, como pasó durante la crisis de 2008. No obstante, aunque depende de lo que pase con el conflicto entre Rusia y Ucrania y de la situación macroeconómica, hay que ver que en aquel momento la banca concedía hipotecas con muchísima facilidad y la solvencia que se pide hoy a los ciudadanos para conceder una hipoteca es muchísimo más alta de inicio, por lo que nos podríamos esperar que el impacto sea menor”, matiza Colombelli.

¿Cuál es ahora una buena hipoteca?

Pese a que los bancos ya han encarecido durante este año en varias ocasiones sus ofertas hipotecarias, Simone Colombelli asegura que “hay buenas condiciones todavía en el mercado. En iAhorro todavía estamos firmando hipotecas, no muchas, pero sí varias, por debajo del 2% en tipo fijo, que son unas condiciones buenísimas vista la tendencia actual. Sí es cierto que no las ofrecen todos los bancos, pero sí algunos y haciendo una buena búsqueda y comparación pueden encontrarse. Eso sí, a partir del 3% ya podría considerarse una hipoteca fija un poco peor”.

En lo que respecta a hipotecas variables, lo que destaca el director de hipotecas de iAhorro es que “una variable con un diferencial por encima del 0,99% es totalmente mejorable”, por lo que quien tenga un préstamo variable contratado con un diferencial igual o superior a ese podría subrogarse. “Hemos visto incluso hipotecas variables con diferenciales por debajo del 0,30%”, añade Simone Colombelli.

Al menos 20 puntos menos

Una buena operación en este caso, según prosigue el experto, “sería encontrar una hipoteca que esté al menos 20 puntos por debajo de la contratada”, por tanto, añade el experto, “todas las hipotecas variables que hayan sido firmadas hace 10 años o menos, con un diferencial superior al 0,99% muy probablemente puedan mejorar sus condiciones, aunque sea cambiándola por otra hipoteca variable”.

En lo que respecta a las hipotecas mixtas, también son ahora una buena opción: “La primera parte de las mixtas, que se rige por un tipo fijo, está normalmente por debajo del 2%, este es un buen tipo a tener en cuenta los primeros 10-15 años de hipoteca. Después viene la parte variable, pero el hipotecado entonces podrá decidir si le compensa seguir con ese préstamo o cambiarse”, finaliza Colombelli.