A medida que se acerca 2023, la inflación récord y la consiguiente crisis del costo de vida serán el mayor desafío que enfrentará la industria aseguradora, según los expertos de GlobalData. La consultora señala que, dado que los consumidores están más presionados financieramente que nunca, es posible que las aseguradoras deban ser flexibles e innovadoras para retener a los clientes.

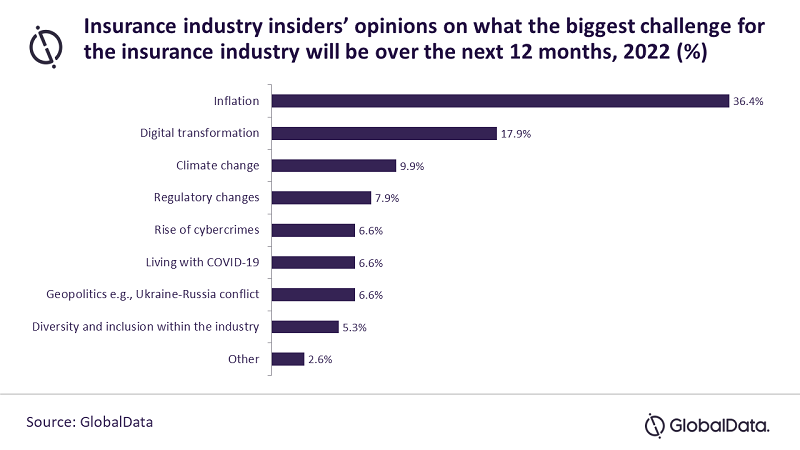

Según una encuesta de GlobalData, más de un tercio de los expertos de la industria de seguros mencionaron la inflación como el desafío más destacado para 2023. Estaba significativamente por delante de otros temas clave como la digitalización, el cambio climático, la regulación, el COVID-19, el ciberdelito y la geopolítica.

La amenaza de la inflación

Ben Carey-Evans, analista sénior de seguros de GlobalData, comenta: “La inflación representa una amenaza tan importante para las aseguradoras que se enfrentan a un arma de doble filo. Las propias aseguradoras enfrentarán presiones inflacionarias en términos del costo de funcionamiento de su negocio y los costos de siniestros aumentarán como resultado de que los suministros y el trabajo se vuelvan más caros. Sin embargo, mientras que las aseguradoras generalmente trasladarían los costos de reclamos más altos a los consumidores en forma de primas más altas, las personas en el Reino Unido tienen menos ingresos disponibles que nunca, con el costo de vida disparado y los salarios permaneciendo estancados. Esto dificultará que las aseguradoras impulsen aumentos en las tarifas de las primas sin perder clientes y ver caer las tasas de penetración”.

La Encuesta de Consumidores de Seguros del Reino Unido de 2022 de GlobalData encontró que en los productos de líneas personales, los consumidores están investigando más en el momento de la renovación, pero no necesariamente cambiando más. Esto probablemente se deba a las reformas de la Autoridad de Conducta Financiera que impiden que las aseguradoras ofrezcan tarifas preferenciales a los nuevos clientes, así como a las aseguradoras que luchan por ofrecer primas más baratas mientras aumentan sus propios costos.

La importancia del valor añadido

Esto significa que es probable que las aseguradoras que ofrecen algún punto de diferenciación obtengan más negocios nuevos, ya que los consumidores buscan cada vez más cualquier valor agregado que puedan encontrar. Esto podría incluir una mayor flexibilidad, como la capacidad de activar y desactivar la cobertura, pagando solo exactamente lo que usan (por ejemplo, pago por milla) o incluso interrupciones en el pago (como se vio durante la pandemia de COVID-19).

Carey-Evans concluye: “En general, será difícil para las aseguradoras obtener ganancias de las primas y mantener las tasas de penetración a corto plazo. Puede ser prudente adoptar un enfoque a largo plazo para tratar de mantener contentos a los clientes existentes y obtener nuevos ofreciendo a los consumidores más flexibilidad a medida que aumentan las dificultades financieras a principios de 2023″.