Los Planes Individuales de Ahorro Sistemático (PIAS) siguen ganando terreno entre los españoles que deciden ahorran para su jubilación. La seguridad y una rentabilidad garantizada por contrato, junto a una fiscalidad muy favorable si se rescata como renta vitalicia, son algunas de las ventajas de estos productos nacidos al calor de la reforma fiscal de 2007. Al cierre del pasado ejercicio, los PIAS crecieron un 36%, hasta superar los 4.335 millones de euros en ahorro gestionado. Sigue leyendo

Archivo de la etiqueta: icea

El seguro cae un 3,27% en 2013 pero muestra su optimismo para los próximos meses

Unespa pide que la nueva reforma fiscal mejore el tratamiento del ahorro a largo plazo

V.M.Z. – Seguros TV

El sector asegurador español cerró el pasado ejercicio con un volumen de primas de 55.508 millones de euros, un 3,27% menos que un año antes, de acuerdo con los datos de Investigación Cooperativa entre Entidades Aseguradoras (ICEA) presentadas por Unespa. Sigue leyendo

El sector asegurador español cerró el pasado ejercicio con un volumen de primas de 55.508 millones de euros, un 3,27% menos que un año antes, de acuerdo con los datos de Investigación Cooperativa entre Entidades Aseguradoras (ICEA) presentadas por Unespa. Sigue leyendo

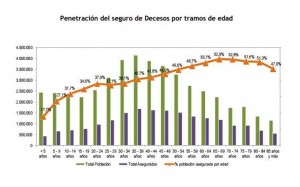

¿Sabías que más de veinte millones de personas tienen un seguro de decesos en España?

Aprovechando que estamos en la víspera de la Festividad de Todos los Santos, Unespa ha publicado los últimos datos estadísticos del seguro de Decesos, que muestran que cerca de 20 millones de personas cuentan con la protección de una póliza de Decesos al cierre del pasado ejercicio. La cifra de nuevos asegurados creció un 0,47%, un total de 93.200 personas. Sigue leyendo

Aprovechando que estamos en la víspera de la Festividad de Todos los Santos, Unespa ha publicado los últimos datos estadísticos del seguro de Decesos, que muestran que cerca de 20 millones de personas cuentan con la protección de una póliza de Decesos al cierre del pasado ejercicio. La cifra de nuevos asegurados creció un 0,47%, un total de 93.200 personas. Sigue leyendo

La ocultación de daños o lesiones preexistentes es el fraude más habitual en el seguro de Auto

¿Cuáles son los intentos de fraude más habituales en el ramo de Autos? De acuerdo con los datos publicados por ICEA es la ocultación de daños o lesiones preexistentes al sufrir un accidente de tráfico. El pasado ejercicio, el sector asegurador detectó cerca de 147.000 casos de fraude, de ellos cerca de 108.000 casos corresponden a seguros de Auto, un 73% del total. Sigue leyendo

¿Cuáles son los intentos de fraude más habituales en el ramo de Autos? De acuerdo con los datos publicados por ICEA es la ocultación de daños o lesiones preexistentes al sufrir un accidente de tráfico. El pasado ejercicio, el sector asegurador detectó cerca de 147.000 casos de fraude, de ellos cerca de 108.000 casos corresponden a seguros de Auto, un 73% del total. Sigue leyendo

El volumen de negocio del seguro cae un 3,8% en el tercer trimestre del año

El sector asegurador cerró el tercer trimestre del ejercicio con un volumen de primas de 41.305 millones de euros, un 3,8% menos que en el mismo periodo de un año antes, de acuerdo con los datos de ICEA publicados por Unespa. Esta evolución del volumen de negocio del sector refleja la disminución del consumo en los hogares españoles, castigados por la larga duración de la crisis. Sigue leyendo

El sector asegurador cerró el tercer trimestre del ejercicio con un volumen de primas de 41.305 millones de euros, un 3,8% menos que en el mismo periodo de un año antes, de acuerdo con los datos de ICEA publicados por Unespa. Esta evolución del volumen de negocio del sector refleja la disminución del consumo en los hogares españoles, castigados por la larga duración de la crisis. Sigue leyendo

Icea premia a las agencias de Reale Coutosegur y Segurpino

Las agencias de Reale Coutosegur, en A Coruña, y Segurpino, en Vigo, han sido distinguidas con el “Certificado Nacional de Calidad del Seguro de Vida” que otorga Icea a la labor de los agentes que prestan un servicio de calidad a sus clientes en el ramo de Vida, explica la compañía en un comunicado. Sigue leyendo

Las agencias de Reale Coutosegur, en A Coruña, y Segurpino, en Vigo, han sido distinguidas con el “Certificado Nacional de Calidad del Seguro de Vida” que otorga Icea a la labor de los agentes que prestan un servicio de calidad a sus clientes en el ramo de Vida, explica la compañía en un comunicado. Sigue leyendo

El ahorro gestionado por el seguro de Vida crece más de un 3% hasta junio

El seguro de vida gestiona ahorro de sus clientes por un valor de 158.858 millones de euros al cierre de los seis primeros meses del ejercicio, un 3,11% más que en el mismo periodo de un año antes, de acuerdo con datos de ICEA publicados ayer por Unespa, la patronal del sector. Sigue leyendo

El seguro de vida gestiona ahorro de sus clientes por un valor de 158.858 millones de euros al cierre de los seis primeros meses del ejercicio, un 3,11% más que en el mismo periodo de un año antes, de acuerdo con datos de ICEA publicados ayer por Unespa, la patronal del sector. Sigue leyendo

Vidacaixa gana más de un 16% más hasta junio

Vidacaixa cerró el primer semestre del ejercicio con un beneficio neto consolidado de 241,4 millones de euros, un 16,2% más que en el mismo periodo del año anterior. A cierre de los seis primeros meses del año, el grupo asegurador de Caixabank gestionó un volumen de recursos en seguros de vida y planes de pensiones de 47.549,7 millones de euros, un 18,5% más respecto al año anterior, señala la compañía en un comunicado. Sigue leyendo

Vidacaixa cerró el primer semestre del ejercicio con un beneficio neto consolidado de 241,4 millones de euros, un 16,2% más que en el mismo periodo del año anterior. A cierre de los seis primeros meses del año, el grupo asegurador de Caixabank gestionó un volumen de recursos en seguros de vida y planes de pensiones de 47.549,7 millones de euros, un 18,5% más respecto al año anterior, señala la compañía en un comunicado. Sigue leyendo

El seguro redujo su volumen de negocio un 1,25% en el primer semestre del año, según datos de ICEA

El sector asegurador cerró el primer semestre del año con un volumen de primas total de 29.713 millones de euros, un 1,25% menos que en el mismo periodo de un año antes, de acuerdo con los datos publicados por Investigación Cooperativa entre Entidades Aseguradoras (ICEA).

El sector asegurador cerró el primer semestre del año con un volumen de primas total de 29.713 millones de euros, un 1,25% menos que en el mismo periodo de un año antes, de acuerdo con los datos publicados por Investigación Cooperativa entre Entidades Aseguradoras (ICEA).

El ramo de No Vida sigue acusando los efectos de la contracción económica y registra un descenso del 2,86% sobre junio de 2012, con unos ingresos de 15.965 millones de euros. Por su parte, las primas del ramo de Vida crecen un ligero 0,68%, hasta alcanzar los 13.748 millones.

Por su parte, el ahorro gestionado por el seguro de Vida al cierre de los seis primeros meses del año aumentó un 3,17%, hasta alcanzar un volumen total de 158.955 millones de euros.

El seguro de Autos continúa su caída libre, con un descenso de las primas del 6,64%. Multirriesgos también ve reducido su volumen de negocio en el primer trimestre al caer un 2%. Salud mantiene su crecimiento positivo, con un alza de sus primas del 1,49%, de acuerdo con los datos de ICEA publicados por Unespa.

Liberty Seguros renueva su póliza para embarcaciones de recreo

Ahora que llega el verano y, con él, las vacaciones, Liberty Seguros ha mejorado la suscripción y coberturas de Liberty Embarcaciones. Una de ellas es que, en caso de siniestro, otorga el 100% del valor de nuevo cuando la embarcación no exceda de los dos años, y el valor real de ésta cuando exceda de ese periodo. Sigue leyendo

Ahora que llega el verano y, con él, las vacaciones, Liberty Seguros ha mejorado la suscripción y coberturas de Liberty Embarcaciones. Una de ellas es que, en caso de siniestro, otorga el 100% del valor de nuevo cuando la embarcación no exceda de los dos años, y el valor real de ésta cuando exceda de ese periodo. Sigue leyendo

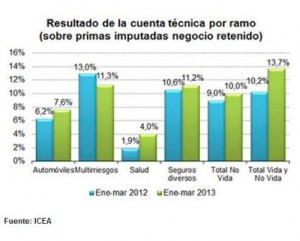

La cuenta técnica del sector mejora 3 puntos en el primer trimestre del año

La cuenta técnica del sector asegurador español cerró el primer trimestre del ejercicio con un resultado del 13,6%, cerca de 3,5 puntos más que en el mismo periodo de un año antes, según datos publicados por Investigación Cooperativa entre Entidades Aseguradoras (ICEA). Sigue leyendo

La cuenta técnica del sector asegurador español cerró el primer trimestre del ejercicio con un resultado del 13,6%, cerca de 3,5 puntos más que en el mismo periodo de un año antes, según datos publicados por Investigación Cooperativa entre Entidades Aseguradoras (ICEA). Sigue leyendo

Reparalia patrocina la Jornada de los Seguros Multirriesgo de Hogar y Comunidades organizada por ICEA

La semana pasada se celebró en Madrid la jornada anual de los Seguros Multirriesgo de Hogar y Comunidades de Investigación Cooperativa entre Entidades Aseguradoras (ICEA). El encuentro, patrocinado por Reparalia, abordó la problemática y la actuación de las compañías en situaciones extremas que implican un aumento exponencial del número de siniestros, explica la compañía en un comunicado.

La semana pasada se celebró en Madrid la jornada anual de los Seguros Multirriesgo de Hogar y Comunidades de Investigación Cooperativa entre Entidades Aseguradoras (ICEA). El encuentro, patrocinado por Reparalia, abordó la problemática y la actuación de las compañías en situaciones extremas que implican un aumento exponencial del número de siniestros, explica la compañía en un comunicado.

En el primer bloque de la jornada, Pablo Jimenez Villa, responsable de proyectos de investigación de ICEA analizó los resultados y tendencias de los seguros multiriesgo de Hogar y Comunidades. A continuación, Luis Vial, director de Atención al Cliente de Reparalia comentó los factores clave para dar respuesta a este incremento de siniestros y expuso la experiencia de Reparalia. Apuntó, que en estas situaciones, el compromiso de la compañía radica en que el aumento de volumen no impacte en la calidad del servicio ni en la satisfacción del cliente.

Posteriormente, Begoña Díaz Meco, directora del Área Multirriesgos y Personales para particulares y pymes de Segurcaixa Adeslas compartió la visión de la compañía aseguradora, dando a conocer todos los avances para mejorar la atención y experiencia del cliente.

El acto continuó con una mesa redonda, en la que han intervenido representantes de diversas entidades como Ramón Sánchez, director de Multirriesgos particulares de Caser; Carlos Moreno, director de Multirriesgos de Liberty Seguros; y Jaume Miquel, director de Automóviles y particulares de Axa.

Los PIAS y PPAs disparan su crecimiento un 25% en el primer trimestre

El seguro de Vida cerró el primer trimestre del ejercicio con un volumen de ahorro gestionado de 193.712 millones de euros. De esta cifra, 158.478 millones, un 2,2% más, corresponden a productos de seguro y el resto, 35.233 millones, a patrimonio de partícipes de planes de pensiones gestionados por entidades aseguradoras.

El seguro de Vida cerró el primer trimestre del ejercicio con un volumen de ahorro gestionado de 193.712 millones de euros. De esta cifra, 158.478 millones, un 2,2% más, corresponden a productos de seguro y el resto, 35.233 millones, a patrimonio de partícipes de planes de pensiones gestionados por entidades aseguradoras.

De acuerdo con los datos de Investigación Cooperativa entre Entidades Aseguradoras (ICEA) publicados por Unespa, el ahorro gestionado por el seguro de vida individual ha crecido un 4,27% interanual. Por su parte, el seguro de vida colectivo registró un descenso del 3,07%.

Los productos que mejor comportamiento están teniendo aún en tiempos de crisis son los PIAS y los PPA. En concreto, los Planes individuales de Ahorro Sistemático, superan los 3.542 millones de euros en ahorro gestionado, más de un 25% más; mientras que los Planes de Previsión Asegurados (PPAs), sistemas de previsión social que garantizan rentabilidad y utilizan técnicas actuariales, han crecido un 25%, registrando un ahorro gestionado de 11.490 millones de euros.

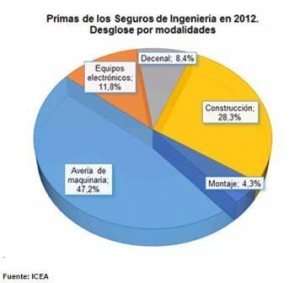

Los seguros de ingeniería caen un 21% en 2012, según datos de ICEA

Los seguros de Ingeniería obtuvieron en 2012 un volumen de negocio de 264 millones de euros, más de un 21% menos que un año antes, cuando registraron una facturación de 335 millones de euros, de acuerdo con los datos publicados por Investigación Cooperativa entre Entidades Aseguradoras (ICEA).

Los seguros de Ingeniería obtuvieron en 2012 un volumen de negocio de 264 millones de euros, más de un 21% menos que un año antes, cuando registraron una facturación de 335 millones de euros, de acuerdo con los datos publicados por Investigación Cooperativa entre Entidades Aseguradoras (ICEA).

Los seguros de ingeniería representan más del 28% del volumen de negocio del ramo Otros Daños a Bienes. Equipos electrónicos fue la única modalidad de este tipo de seguros que creció, concretamente un 24,7%, mientras que en el otro extremo, el seguro Decenal se desplomó un 61,9%.

Los seguros de Ingeniería presentaron un resultado del 41,7% de sus primas imputadas netas de reaseguro, casi un punto inferior al que se registró a diciembre de 2011. La tasa de siniestralidad del ramo fue del 33,1% de las primas imputadas de los negocios directo y aceptado, y la tasa de gastos de explotación, también de ambos negocios, fue del 23,3%, explica ICEA.

Los intentos de fraude al Seguro aumentan casi un 12% en 2012

Que la necesidad agudiza el ingenio es de sobra conocido por todos, y que en tiempos de crisis aumenta la picaresca, también. El sector asegurador detectó casi 150.000 casos de intento de fraude en 2012, casi un 12% más que un año antes, según desvela el Informe sobre el Fraude al Seguro Español 2012 presentado ayer en Madrid por Investigación Cooperativa entre Entidades Aseguradoras (ICEA).

Que la necesidad agudiza el ingenio es de sobra conocido por todos, y que en tiempos de crisis aumenta la picaresca, también. El sector asegurador detectó casi 150.000 casos de intento de fraude en 2012, casi un 12% más que un año antes, según desvela el Informe sobre el Fraude al Seguro Español 2012 presentado ayer en Madrid por Investigación Cooperativa entre Entidades Aseguradoras (ICEA).

De acuerdo con el informe, los 146.792 casos detectados habrían tenido un coste para el resto de los asegurados de 563 millones de euros. Sin embargo la actuación de las aseguradoras en la detección e investigación del fraude permitió ahorrar 411 millones de euros que se habrían pagado indebidamente. El sector recuerda que las indemnizaciones pagadas en siniestros fraudulentos repercuten en la prima que pagan todos los asegurados por sus seguros.

ICEA ha detectado un aumento del 20% de los intentos de fraude de baja cuantía (hasta 500 euros), como consecuencia de la larga duración de la crisis. Las aseguradoras, en previsión de este aumento de fraude, ya habían incrementado la inversión en detección y prevención del mismo respecto a años anteriores. En concreto, en 2012 se destinó a combatir el fraude más de 9,5 millones de euros, un 18,3% más que en el año anterior. La combinación de una mayor actuación por parte del seguro ha producido un rendimiento del 43%, es decir por cada euro invertido en lucha contra el fraude se consigue evitar pagar 43 euros a los defraudadores.

Tendencias

Por tipología de fraude, en el seguro del Automóvil y en los seguros personales, los intentos de estafa más habituales han sido la ocultación del daño o preexistencia del mismo, como intentar asegurar un vehículo después de haber sufrido un accidente. En la categoría de seguros diversos, donde se encuadran entre otros los multirriesgos, el 31% de los intentos de fraude eran siniestros simulados.

ICEA ha detectado un incremento del número de intentos de fraude no profesionales, como simulaciones de robo, incendios de negocios… aunque continúa habiendo redes delictivas organizadas para delinquir y simular el fraude, especialmente en relación con el seguro de automóvil. Respecto a las herramientas de investigación, se ha continuado con una utilización masiva de Internet y redes sociales como una de las vías de seguimiento e investigación de los siniestros.

Concurso de Detección de Fraude

ICEA organiza también cada año un concurso de investigación del fraude en tres categorías de seguros: automóvil, seguros diversos y seguros personales. El objetivo es reconocer las mejores investigaciones realizadas por los profesionales del seguro para detectar y descubrir los intentos de fraude.

Los tres casos ganadores fueron. En Automóviles: Un caso de Pelayo. La investigación de la compañía permitió detectar una trama organizada con siniestros de turismos y motocicletas que utilizaba, sin su consentimiento, datos de personas físicas para falsificar pólizas y partes de siniestros. Simulaban accidentes en los que se producía un choque lateral entre un turismo y una moto en el que, contra toda lógica, resultaban heridos los cinco ocupantes del vehículo. El resto de la tramitación era también simulada y falseada.

En Seguros Diversos: El descubrimiento por parte de CESCE del llamado Timo del nazareno. Se descubre una trama que había producido un perjuicio de un millón de euros mediante este tipo de estafa, que consiste en que un nuevo cliente se gana la confianza con pequeños pedidos que son pagados rápidamente. De repente, generalmente coincidiendo con grandes periodos de ventas, hace un gran pedido que se le envía y que no paga. El “nazareno” revende los productos y la empresa desaparece.

Seguros Personales: Es un caso de FIATC. La compañía descubre una trama, con relación familiar, en la que diez personas habían presentado lesiones similares reclamando diversas indemnizaciones del seguro en base a supuestos informes médicos de varios hospitales que, tras la investigación, se comprobó que habían sido completamente inventados y confeccionados con una apariencia de legalidad. Lesiones simuladas.