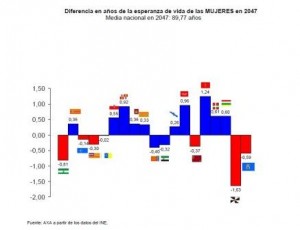

La esperanza de vida al nacer de los españoles (85 años para las mujeres y 79 años para los hombres en 2012) irá aumentando progresivamente en los próximos años hasta incrementarse en más de cinco años y medio en 2047. Y las actuales diferencias en la esperanza de vida entre Comunidades Autónomas se irán acortando progresivamente. Así se desprende del Estudio Axa sobre Esperanza de Vida en España realizado por la aseguradora, a partir de datos del Instituto Nacional de Estadística (INE).

Luis Sáez de Jáuregui, director de Vida, Pensiones y Servicios Financieros de Axa España, señala que “estos datos muestran que el proceso de homogeneización de las condiciones de vida de los españoles sigue su curso, y prueba de ello es que cada vez es menos relevante la comunidad autónoma en que se vive a afectos de esperanza de vida al nacer”.

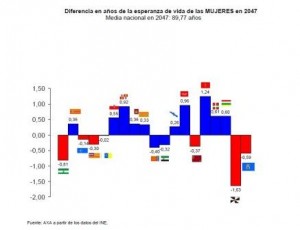

El Estudio AXA observa que, dentro de 35 años, la esperanza de vida de los hombres españoles será de poco más de 84 años y la de las mujeres, de casi 90 años. A la luz de estos datos, se puede concluir que, si bien la mujeres españolas seguirán siendo más longevas que los hombres, la diferencia entre ambos se verá reducida. Hoy, las mujeres en España viven de media 6,3 años más que los varones. Según el estudio actuarial de Axa, esa diferencia de acortará a 5,6 años en 2047.

El Estudio AXA observa que, dentro de 35 años, la esperanza de vida de los hombres españoles será de poco más de 84 años y la de las mujeres, de casi 90 años. A la luz de estos datos, se puede concluir que, si bien la mujeres españolas seguirán siendo más longevas que los hombres, la diferencia entre ambos se verá reducida. Hoy, las mujeres en España viven de media 6,3 años más que los varones. Según el estudio actuarial de Axa, esa diferencia de acortará a 5,6 años en 2047.

Datos por Comunidades Autónomas

Las cuatro comunidades autónomas con menor esperaza de vida al nacer son Ceuta (2,5 años menos que la media nacional para el caso de los hombres y 2,8 menos para las mujeres), Andalucía (0,5 años menos en el caso de los hombres y 0,9 años en el de las mujeres) y Asturias (donde los hombres viven casi un año menos que la media nacional).

La proyección realizada por Axa para el año 2047 concluye que, aunque ceutíes y andaluces seguirán siendo los españoles con menor esperanza de vida al nacer, sus diferencias respecto a la media nacional serán menores; tanto en el caso de las mujeres como en el de los hombres.

En el año 2047, Navarra, Madrid, La Rioja y Castilla y León seguirán conservando los mayores índices de esperanza de vida, pero verán acortada la diferencia con la media española. De este modo, los navarros, que hoy viven de media 2,47 años más que el resto de los españoles, en 2047 vivirán ya solo 1,77 años más. Igualmente, los madrileños verán reducida la diferencia de su esperanza de vida al nacer respecto a la media, pasando de los 2,18 años actuales a los 1,47 dentro de 35 años.

En el caso de las mujeres, la proyección de la esperanza de vida al nacer para 2047 seguirá el mismo patrón que la de los hombres. Navarras, madrileñas y castellanoleonesas vivirán más que la media española, y ceutíes y andaluzas, menos.

El estudio de Axa destaca el caso de las mujeres de Valencia, Murcia y Baleares. Mientras que los hombres de estas Comunidades viven más que el español medio, las mujeres están por debajo de la media femenina. Así, las valencianas tienen en la actualidad una esperanza de vida de 84,56 años, ligeramente menor que la media española, de 84,88. Sin embargo los varones valencianos, con 78,95, superan la esperanza de vida media de los españoles, situada en los 78,6 años. Una tendencia que se mantendrá en los próximos 35 años, a tenor de los datos de AXA.

El estudio de Axa destaca el caso de las mujeres de Valencia, Murcia y Baleares. Mientras que los hombres de estas Comunidades viven más que el español medio, las mujeres están por debajo de la media femenina. Así, las valencianas tienen en la actualidad una esperanza de vida de 84,56 años, ligeramente menor que la media española, de 84,88. Sin embargo los varones valencianos, con 78,95, superan la esperanza de vida media de los españoles, situada en los 78,6 años. Una tendencia que se mantendrá en los próximos 35 años, a tenor de los datos de AXA.

El aumento de la esperanza de vida se ralentiza

Otra de las principales conclusiones del estudio es que el aumento de la esperanza de vida de los españoles se ralentizará en los próximos 20 años.

En el periodo 1991-2010, la esperanza de vida de los varones crecía a un ritmo de 6,9 horas diarias. Por su parte, las mujeres veían aumentar su esperanza de vida al nacer en 5,3 horas por cada día que pasaba. Unos datos que se alejan significativamente de la proyección realizada para el periodo 2011-2030. En los próximos 20 años, tanto hombres como mujeres verán aumentar su esperanza de vida a un ritmo de solo 3,1 horas al día.

En el caso de los varones españoles, destaca la fuerte desaceleración que sufrirán en los próximos años las Comunidades de Madrid, Baleares y País Vasco. Si bien en las dos últimas décadas la esperanza de vida de los madrileños aumentó a un ritmo de 8,8 horas al día, en los próximos 20 años, ese incremento será solo de 3,6 horas al día. Los baleares pasarán de 8,1 horas al día a 4,02; y los vascos de 7,8 a 3,9 horas al día.

Las mujeres seguirán el mismo patrón, destacando el caso de las melillenses, castellanomanchegas y navarras, cuya esperanza de vida pasará de aumentar 8, 6,7 y 6,2 horas al día, respectivamente, a un incremento de 3,7; 3,5 y 3,2 horas al día.

Antonio Trueba será el nuevo director general de Vidacaixa Grupo después de que Mario Berenguer comunicara ayer al consejo de administración de la compañía su renuncia voluntaria al cargo.

Antonio Trueba será el nuevo director general de Vidacaixa Grupo después de que Mario Berenguer comunicara ayer al consejo de administración de la compañía su renuncia voluntaria al cargo.